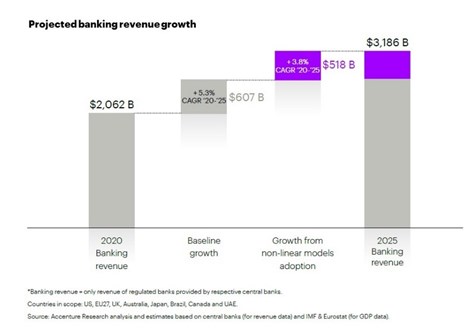

În studiul „The Future of Banking: It’s time for a change of perspective”, analiştii Accenture arată că veniturile băncilor tradiționale ar putea crește cu aproape 4%, la 518 miliarde de dolari, prin regândirea modelelor de afaceri și adoptarea strategiilor inovatoare ale noilor operatori de servicii bancare și financiare digitale.

Studiul analizează modelele de afaceri a 100 de bănci tradiționale de top și a peste 200 de jucători exclusiv din mediul digital din 11 țări din America de Nord, Europa, Asia-Pacific și America Latină și rolul pe care îl au în lanțul valoric bancar. Raportul a identificat două modele de afaceri comune: integrate vertical (modele de afaceri tradiționale și liniare, adică cele care vând numai propriile produse, cele care distribuie produse de la alți furnizori și cele care furnizează tehnologie sau procese de afaceri altora) şi neliniare (modele de afaceri adaptative, adică “packagers” care colectează noi propuneri, adăugând valoare dincolo de distribuție; și firme care își integrează propunerile în servicii terțe, cum ar fi serviciile „cumpărați acum, plătiți mai târziu” încorporate în punctul de vânzare al comerciantului).

Accenture-Future-Banking-Business-ModelsMulte dintre băncile de top analizate în studiu au modele de afaceri integrate vertical. Cu toate acestea, raportul a constatat că cei care își degrupează produsele tradiționale și se asociază cu terțe părți pentru a crea și distribui noi oferte personalizate pentru clienți pot obține creșteri și evaluări de piață mai mari. Mai exact, prin suprapunerea modelelor de afaceri neliniare peste modelul tradițional integrat vertical, acestea și-ar putea majora ratele anuale de creștere cu până la 3,8% suplimentar, ceea ce ar duce la venituri suplimentare totale de 518 miliarde dolari până în 2025.

„La suprafață, industria bancară pare a fi sănătoasă, băncile mari înregistrând venituri și profituri robuste”, potrivit lui Michael Abbott, director executiv senior la Accenture, care conduce divizia de Banking la nivel global. „Dar o privire mai atentă arată că o combinație între ratele scăzute ale dobânzilor, comprimarea comisioanelor din cauza concurenței crescute și ofertele de produse nediferențiate erodează încet cota băncilor din produsul intern brut. În multe piețe, veniturile din servicii bancare și din plăți sunt transferate de la operatorii tradiționali către noii jucători. Pentru a reactiva creșterea, băncile tradiționale trebuie să-și reimagineze modul în care creează și livrează produse convingătoare care se concentrează asupra intențiilor clienților. Acest lucru va necesita regândirea modelelor lor de afaceri integrate vertical.”

Raportul menționează că, între 2018 și 2020, jucătorii din mediul digital au avut rezultate semnificativ mai bune decât băncile tradiționale. Cei care au adoptat modele de afaceri neliniare au obținut o rată de creștere anuală compusă (CAGR) de 76% din venituri, în timp ce acei jucători digitali care imită pur și simplu modelele tradiționale, integrate vertical, au obținut doar 44% CAGR. Băncile tradiționale chiar și pe piețele mature cu cele mai bune performanțe și-au crescut veniturile cu o rată medie de mai puțin de 2% anual – deși pe o bază mult mai mare.

“Sectorul bancar se va schimba pe măsură ce lanțurile valorice sunt fragmentate de către fintech-uri și de către alți jucători care aduc produse și servicii noi pe piață. Băncile tradiționale au posibilitatea de a crea noi modele de afaceri care coexistă cu cele vechi, permițându-le să își reconfigureze rapid ofertele de produse și servicii pentru a ține pasul cu cererea aflată în schimbare rapidă. Acest lucru va necesita ca acestea să-și schimbe perspectiva pentru a lua în considerare modele adaptive care pun în prim-plan inovarea de produs, distribuția încorporată și sustenabilitatea. Jucând roluri diferite în lanțul valoric băncile pot trece de la apărarea cotei de piață la o nouă orientare către o creștere reală”, declarat Andreea Niculae, Associate Director, Financial Services Industry Lead, Accenture România.

Raportul include modalitățile prin care băncile tradiționale își pot valorifica punctele forte – puterea lor de bilanț, expertiza în gestionarea riscurilor și cunoștințele în materie de reglementare – pentru a crește flexibilitatea modelului de afaceri și pentru a se diferenția de concurență. Mai exact, acestea ar trebui să ia în considerare adoptarea unuia sau a unui mix dintre următoarele variante:

- Să vândă numai produse pe care banca le produce și le controlează în toate verigile din lanțul valoric, de la producție până la distribuție, un factor cheie al valorii fiind capacitatea de a consolida prin fuziuni și achiziții și de a prelua cotă de piață.

- Să construiască un ecosistem bazat pe distribuție, repartizând produse bancare și financiare de la alte companii și să creeze o piață pentru distribuirea produselor nebancare.

- Să urmărească creșterea prin furnizarea de tehnologie sau procese de afaceri altor companii.

- Să creeze noi oferte prin construirea sau gruparea de produse și servicii fragmentate, care pot fi distribuite de către bancă sau de terți.